Bilan 2021

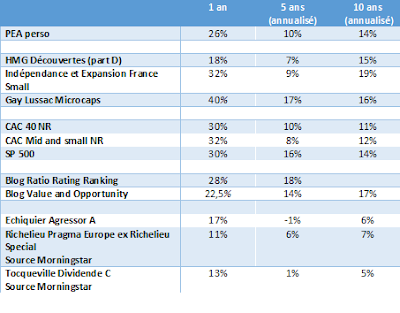

Mon PEA finit l'année à +26% (dividendes et frais de transaction inclus, avant taxes).

Dans l'absolu il s'agit d'une bonne performance, en relatif ce n'est pas spécialement brillant notamment par rapport aux indices ou aux fonds que je suis, et ce pour la deuxième année de suite.

Cette année je passe donc plus de temps à analyser mes performances relatives sur une longue période.

La collecte des données et le calcul des performances annualisées sont faits à la main, merci de me signaler d'éventuelles erreurs.

Je précise que je calcule ma performance annuelle avec la fonction TRI.PAIEMENTS d'Excel (XIRR en anglais) pour tenir compte des apports et la performance annualisée avec la

moyenne géométrique des perfs annuelles.

Sur 5 ans je pense que ma relative sous performance reflète celui de la "value", largement battu par les valeurs de

croissance sur ces dernières années. Les petites capitalisations font également moins bien que les large cap sur cette période (alors que c'est habituellement le contraire).

Si on regarde la perf annualisée sur 10 ans, mes performances sont honorables, sans plus :

- à égalité avec le SP500 (vive la gestion indicielle),

- inférieures aux fonds que j'apprécie (HMG Finance, Indépendance et Expansion, Gay-Lussac Gestion) et que suis régulièrement, opérant dans le même univers d'investissement et avec un style que j'estime comparable (orientation plus "growth" pour Gay Lussac Microcaps). Les fonds supportent pourtant des contraintes bien plus fortes qu'un particulier (frais d'entrée, de sortie, éventuelles commissions de mouvement, de superformance...) ainsi que des contraintes de liquidité (il faut pouvoir rembourser certains clients qui paniquent pendant les phases de baisses et les flux de souscription se tarissent au mauvais moment).

- J'ai également indiqué les perfs de certains des blogs que je suis depuis longtemps (Value and Opportunity, Ratio Rating Ranking), en tous cas ceux pour lesquels j'ai pu trouver facilement trouver un track record assez long

Enfin, j'indique les perfs de 3 fonds que j'ai achetés (et plus ou moins oubliés) dans un contrat d'assurance vie. Je préfère ne pas faire de commentaires désobligeants. Il est vrai que c'est probablement de ma faute : à l'époque j'avais probablement choisi ces fonds en sélectionnant les plus performants sur une période récente. Je n'avais pas encore pleinement compris le sens profond (il faut en faire l'expérience directe) de l'avertissement "les performances passées ne préjugent pas des performances futures".

Quelle leçon en tirer ?

Si je remonte encore plus loin (20 ans), ma perf est de 11,2% par an vs 9,5% annualisés pour le SP500 (si je ne me suis pas trompé : source )

Sur ce graphique, je me situe donc ici:

Il est donc clair, au cas où il me serait resté quelques illusions, que je ne

suis pas Warren Buffet !

Pour me consoler, je ne suis pas le seul, voir les statistiques de S&P sur 10 ans : 80% des fonds sont sous le SP500 aux US, et en Europe 85% sous performent le SP350).

D'un autre côté, il me semble hasardeux d'extrapoler les performances récentes des indices, tirés par quelques valeurs de croissance "star" et notamment les GAFAM ou les valeurs de luxe en France. Il me semble qu'il y a peut être une analogie avec les "nifty-fifty" des années 1960-70, période régulièrement évoquée par Howard Marks dans ses livres.

Principales positions du PEA

Elles ont peu évolué, le taux de rotation de mon portefeuille étant de 16%* cette année. Les liquidités restent élevées : 16% en cette fin d'année, ce qui affecte bien sûr la performance.

* j'ai pris la définition de l'AMF : somme des achats et ventes d'actions / actif moyen (en l'absence d'apports ou de retraits). Bizarrement la définition trouvée sur les sites US est assez différente : min (achat;ventes)/ actif moyen ; ce n'est pas du tout la même chose !

Je n'ai pratiquement pas touché aux principales lignes depuis l'année dernière (Precia, Gerard Perrier, Installux, Gevelot, Neurones...).

La principale évolution concerne l'apparition d'une ligne significative de Odet, une des holdings de la galaxie Bolloré.

Cette thèse d'investissement a fait l'objet de nombreuses présentations, bien meilleures que celles que je pourrais faire par moi-même (liste probablement non exhaustive) :

- en 2015 par Muddy Waters : ici

- en 2016 par Greenwood Investors, en video

- en 2017 par East 72 : ici (à partir de la page 11)

- en 2019 par Bireme Capital : ici, et en 2021 : ici

- en 2021 en Français sur l'excellent blog valeurbourse, en 3 épisodes : ep. 1, 2 et 3

- et sur twitter par de nombreux comptes qui méritent le suivi : @AsduKreno, un résumé très synthétique par @ni_ru_san, @FoxCastlehold, @LuchesiPhilippe et un résumé en un seul graphique par Modern Major Generalist p fgs://twitter.com/A sduKreno/status/1473252848465022981?s=20ps://twitter.com/AsduKreno/status/1473252848465022981?s=20

Si je cherche des points négatifs :

- ce n'est pas vraiment une position contrariante

- c'est une situation relativement compliquée (somme des parties, boucles d'autocontrôle, différents scénarios possibles)

- il y a des incertitudes autour du timing de l'opération et son dénouement ; c'est peut être du wishful thinking de penser que la galaxie et les détentions croisées vont être simplifiées en 2022 à l'occasion du départ à la retraite annoncé de V. Bolloré.

Quoi qu'il en soit je ne trouve pas d'opportunités avec un rapport bénéfice / risque comparable en ce moment, d'où mon renforcement.

Principales positions du PEA-PME

Là encore peu d'évolution dans les positions principales : Groupe Guillin (ALGIL), Hitechpros (ALHIT) , ADL Partner (DEKUPL), Aubay, Infotel.

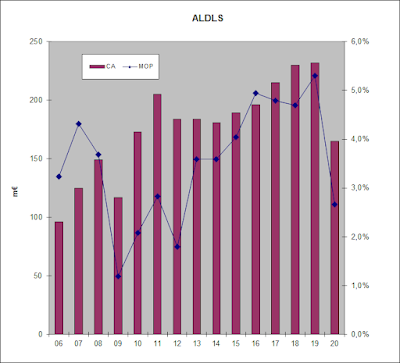

Je n'ai pas touché aux positions de l'année dernière mais j'ai renforcé la société d'interim DLSI (ticker : ALDLS), ce qui pèse je pense sur la performance de cette année (+23%).

DLSI est une société d’intérim, principalement présente dans l'est de la France, le Luxembourg et la Suisse.

Au cours actuel (dans les 13 €), j'estime la valeur d'entreprise à 17 M€ environ, en tenant compte des retraitements suivants :

- dettes financières corrigées des dettes de location (liées à IFRS16*), j'ai utilisé les chiffres de fin 2020 car le détail n'est pas donné dans le rapport semestriel

- trésorerie augmentée du CICE mobilisable (9,6 M€ fin 2020, §6.1.2 du rapport annuel, probablement moins au S1'21)

*j'ai trouvé relativement peu d'articles assez simples (pour moi) concernant l'impact de l'IFRS16 alors que cela me semble un point important. J'ai trouvé cet article intéressant, le blog semble malheureusement inactif depuis qqs mois. J'ai également noté que dans les notes d'opérations de retrait récentes, les experts "indépendants" semblent faire les mêmes retraitements.

Les résultats ont été impactés par le COVID. Sur les 9 premiers mois de 2021, le CA se redresse rapidement mais est encore en baisse de 15% par rapport à 2019.

Il me semble raisonnable de tabler sur un retour plus ou moins rapide aux résultats d'avant COVID. En tablant sur une marge de l'odre de 4% et un CA de 200 m€, on arrive à des ratios de valorisation très faibles : 2x le ROP.

Les raisons de cette sous valorisation sont je suppose :

- l'impact du COVID, redressement assez lent surtout dans le BTP. L'activité au Luxembourg ou en Suisse, ou encore dans le nucléaire où opère DLSI semble se redresser plus rapidement.

- la très faible liquidité, probablement insuffisante pour un fonds

- une taille, une rentabilité et une croissance inférieures aux comparables Groupe Crit ou Synergie.

Un point qui ne me paraît pas clair est la dette envers la holding de la famille Ray International (4,8 M€ fin 2020, sauf erreur de ma part elle est bien comptée dans les dettes financières). Je n'arrive pas à réconcilier cette dette avec ce qui est décrit dans les conventions réglementées.

Perspectives

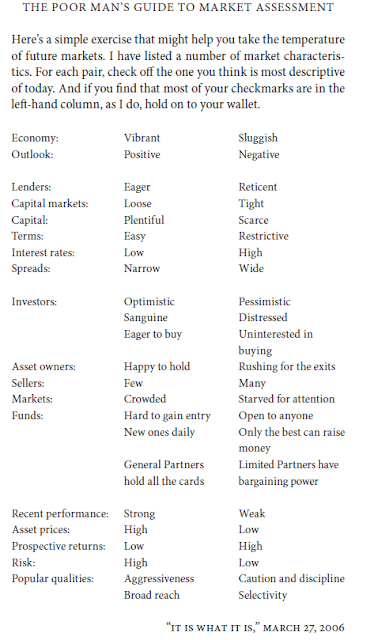

Je ne me hasarderais pas à faire de prédictions pour l'année prochaine, mais si je reprends la checklist de Howard Marks tiré de son livre "the most important thing" pour essayer de prendre la température actuelle du marché :

Pour moi on coche beaucoup de cases dans la colonne de gauche (l’atmosphère ayant peut être un peu changé depuis le début d'année) :

- records de valorisation, d'introductions, SPACs, de levées de fonds par ex pour les "licornes" de la "French-Tech"

- climat spéculatif autour des cryptomonnaies, NFT, etc.... La société Crypto Blokchain (ALCBI) introduite à 2 € fin 2021, est montée à 80 € en qqs séances !

- investisseurs en mode "FOMO" (fear of missing out)

Conclusion et bonnes résolutions

Malgré ma relative sous-performance, je n'ai pas l'intention de faire de grands changements, et en particulier je ne vais pas abandonner la gestion en direct pour les raisons suivantes :

- c'est un hobby plutôt passionnant, qui permet de réfléchir et surtout de faire l'expérience du rapport à l'incertitude, au risque, aux biais cognitifs, à sa propre personnalité.

- j'espère progresser* et améliorer mes performances, notamment en ayant un portefeuille plus concentré (j'ai une fâcheuse tendance à multiplier le nombre de lignes de mon portefeuille, en cherchant toujours la prochaine "pépite")

En revanche il me semble plus prudent de ne pas être trop confiant et de ne pas m'illusionner sur mes talents d'investisseur. Mes futurs flux d'épargne seront donc orientés vers à la gestion indicielle et vers des fonds d'investissement, sachant qu'il y a de quoi être désorienté devant l'abondance de trackers et d'indices disponibles.

* Sur ce sujet, je veux faire un peu de pub pour Finance Académie, qui est tenu par Philippe. Ses vidéos et ses conférences valent vraiment le coup, et couvrent des sujets que je n'avais jamais vu traités ailleurs auparavant.